Você sabe como declarar o imposto de renda MEI da forma correta? Pois nos acompanhe nesta leitura! Que mostraremos à você o que é o imposto MEI, quais são as regras vigentes para a declaração de 2024 e também quais são as principais perguntas e respostas para a declaração do Imposto de Renda MEI. Deste modo, a Fraga Contabilidade pode ajudar os microempreendedores individuais com as questões de legalização tributária e administrativas. Tudo isso, para que o seu empreendimento sempre possa crescer e gerar lucros satisfatórios.

Em outras palavras, pode-se dizer que como Microempreendedor Individual (MEI), você precisa declarar o Imposto de Renda Pessoa Física (IRPF) caso tenha recebido rendimentos tributáveis superiores a R$ 28.559,70 no ano anterior. É importante observar que, como MEI, você é tributado pelo Simples Nacional e não precisa declarar o IRPF apenas por ser MEI, mas sim se estiver dentro das condições estabelecidas pela Receita Federal.

Além disso, para a declaração do imposto de renda MEI, é importante ressaltar que esta declaração de IR é uma obrigação legal e que você deve fazê-la dentro do prazo estabelecido pela Receita Federal, geralmente até o final de abril de cada ano. Além disso, caso você tenha dúvidas específicas sobre a declaração, é recomendável buscar orientação de um contador ou profissional especializado em impostos para garantir que tudo seja feito corretamente.

O que é o Imposto de Renda MEI e quais são as regras para a declaração deste ano?

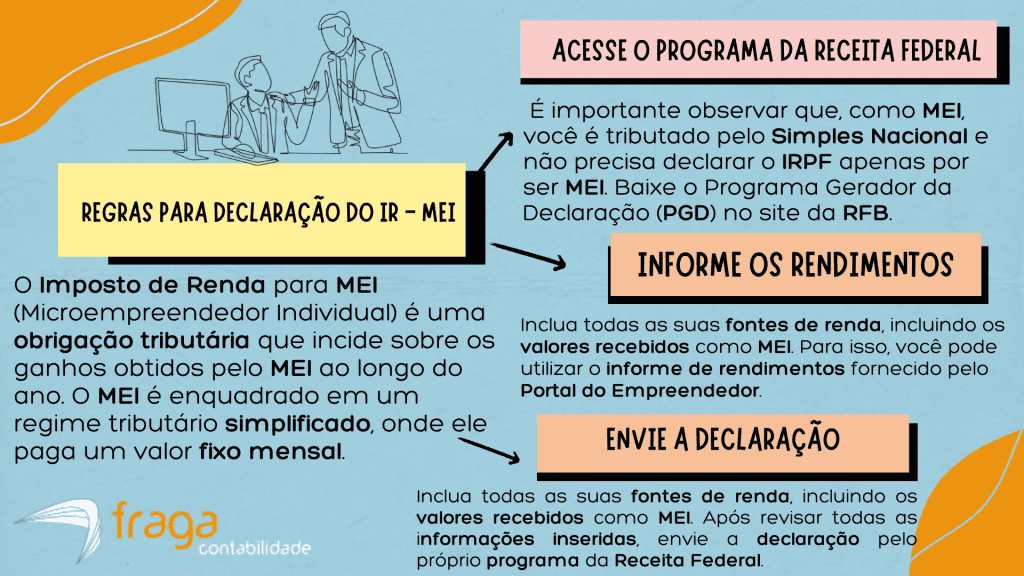

Em primeiro lugar, o imposto de renda MEI é uma obrigação tributária que incide sobre os ganhos obtidos pelo MEI ao longo do ano. O MEI é enquadrado em um regime tributário simplificado, onde ele paga um valor fixo mensal que engloba diversos impostos, como o INSS (Contribuição Previdenciária), ICMS (Imposto sobre Circulação de Mercadorias e Serviços) e/ou ISS (Imposto sobre Serviços de Qualquer Natureza), dependendo da atividade exercida.

Deste modo, o MEI também deve prestar contas à Receita Federal sobre seus rendimentos anuais. Isso é feito por meio da Declaração Anual do Simples Nacional do Microempreendedor Individual (DASN-SIMEI), onde ele informa o faturamento bruto obtido no ano anterior. Caso o rendimento ultrapasse o limite permitido para a condição de MEI, ele pode estar sujeito ao recolhimento do Imposto de Renda Pessoa Física sobre o excedente, de acordo com as alíquotas estabelecidas pela Receita Federal.

Além disso, a nossa contabilidade para MEI salienta que o Imposto de Renda para MEI refere-se à obrigação de declarar os rendimentos obtidos pelo microempreendedor individual, que pode ou não estar sujeito ao recolhimento do IRPF, dependendo do valor do faturamento anual. Portanto, separamos logo abaixo algumas regras principais para declarar o IR do MEI! Confira logo abaixo se você se enquadra nessas condições e precisa declarar o IRPF, seguindo-se estes passos que mostraremos a você:

| Passo | Ação | Descrição |

| 1 | Acesse o programa da Receita Federal | Baixe o Programa Gerador da Declaração (PGD) no site da Receita Federal do Brasil. |

| 2 | Preencha os dados pessoais | Insira suas informações pessoais, como nome, CPF, data de nascimento e ocupação principal. |

| 3 | Informe os rendimentos | Inclua todas as suas fontes de renda, incluindo os valores recebidos como MEI. Para isso, você pode utilizar o informe de rendimentos fornecido pelo Portal do Empreendedor. |

| 4 | Declare os valores pagos | Se você tiver efetuado pagamentos como INSS e/ou carnê-leão, informe esses valores na declaração. |

| 5 | Declare bens e direitos | Caso tenha adquirido bens ou possua valores em contas bancárias, declare-os conforme as instruções da Receita Federal. |

| 6 | Envie a declaração | Após revisar todas as informações inseridas, envie a declaração pelo próprio programa da Receita Federal. |

Confira na figura abaixo como funcionam as regras para a declaração do Imposto de Renda MEI em 2024:

Perguntas e respostas para declarar o Imposto de Renda MEI

A seguir, a nossa contabilidade para MEI vai mostrar a você as principais perguntas e respostas sobre o Imposto de Renda MEI. Em suma, O microempreendedor individual (MEI), que é o empresário individual ou empreendedor que atende aos seguintes requisitos, cumulativamente:

- Ser optante pelo Simples Nacional e cumprir seus requisitos;

- Exercer profissionalmente atividade econômica organizada para a produção ou a circulação de bens ou de serviços (art. 966 do Código Civil) ou ser empreendedor que exerça:

- Ocupações previstas no Anexo XI da Resolução CGSN nº 140, de 2018;

- Atividades de comercialização e processamento de produtos de natureza extrativista, ou atividades de industrialização, comercialização e prestação de serviços no âmbito rural;

- Auferir receita bruta acumulada nos anos-calendário anterior e em curso: para o MEI em geral: de até R$ 81.000,00 (oitenta e um mil reais) – no caso de início de atividade, o limite deve ser de R$ 6.750,00 (seis mil setecentos e cinquenta reais) multiplicados pelo número de meses compreendidos entre o mês de início de atividade e o final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro;

- Para o MEI transportador autônomo de cargas: de até R$ 251.600,00 (duzentos e cinquenta e um mil e seiscentos reais) – no caso de início de atividade, o limite deve ser de R$ 20.966,67 (vinte mil novecentos e sessenta e seis reais e sessenta e sete centavos) multiplicados pelo número de meses compreendidos entre o mês de início de atividade e o final do respectivo ano-calendário, consideradas as frações de meses como um mês inteiro;

- Exercer tão-somente as ocupações constantes do Anexo XI da Resolução CGSN nº 140, de 2018;

- Possuir um único estabelecimento;

- Não participar de outra empresa como titular, sócio ou administrador;

- Não ser constituído na forma de startup;

- não contratar mais de um empregado, que só poderá receber 1 (um) salário mínimo previsto em lei federal ou estadual ou o piso salarial da categoria profissional, definido em lei federal ou por convenção coletiva da categoria (art. 18-C da Lei Complementar nº 123, de 2006);

- Não guardar, cumulativamente, com o contratante do serviço, relação de pessoalidade, subordinação e habitualidade;

- Não realizar suas atividades mediante cessão ou locação de mão de obra (art. 112, “caput”, da Resolução CGSN nº 140, de 2018).

Fonte:https://www8.receita.fazenda.gov.br/simplesnacional/arquivos/manual/perguntaomei.pdf

Veja a seguir as principais perguntas e respostas com relação ao imposto de renda MEI:

Perguntas e respostas

1. Que tributos estão incluídos no Simei?

O MEI optante pelo Simei paga, por meio do Documento de Arrecadação (DAS), os seguintes tributos:

- Contribuição previdenciária relativa à pessoa do empresário, na qualidade de contribuinte individual:

- para o MEI em geral: no valor de 5% (cinco por cento) do limite mínimo mensal do salário de contribuição;

- Para o MEI transportador autônomo de cargas: no valor de 12% (doze por cento) do limite mínimo mensal do salário de contribuição;

- R$ 1,00 (um real), a título de ICMS, caso seja contribuinte desse imposto;

- R$ 5,00 (cinco reais), a título de ISS, caso seja contribuinte desse imposto.

À diferença do que ocorre com os demais optantes pelo Simples Nacional, o optante pelo Simei é isento dos seguintes tributos:

- IRPJ

- CSLL

- Contribuição para o PIS/Pasep, Cofins e IPI (exceto se incidentes na importação).

- Contribuição previdenciária patronal (exceto se contratar empregado)

Assim como acontece com a opção pelo Simples Nacional, a opção pelo Simei não exclui a incidência de outros tributos, p.ex.:

- IOF

- Impostos sobre a Importação e Exportação

- Contribuição para o PIS/Pasep, Cofins e IPI incidentes na importação

- ITR

Imposto de Renda, relativo aos rendimentos ou ganhos líquidos auferidos em aplicações de renda fixa ou variável, bem como relativo aos ganhos de capital auferidos na alienação de bens do ativo permanente, ou relativo aos pagamentos ou créditos efetuados pela pessoa jurídica a pessoas físicas.

- FGTS

- Contribuição previdenciária relativa ao empregado

A opção pelo Simei também não é suficiente para dispensar a obrigatoriedade de reter IRPJ, CSLL, Contribuição para o PIS/Pasep e Cofins, conforme a legislação federal de regência desses tributos.

2. Como o MEI paga os tributos incluídos no Simei?

São três as alternativas de pagamento:

1ª) Na rede bancária ou numa agência lotérica:

O MEI emite o documento de arrecadação (o DASMEI) por meio:

- Do respectivo Programa Gerador – PGMEI,

- Do APP do MEI para celular ou

- Do Totem Sebrae.

Depois de emitido, o MEI paga o DASMEI na rede bancária ou numa agência lotérica.

2ª) Por meio de pagamento online:

Dentro do PGMEI, o MEI pode pagar online.

3ª) Por meio de débito automático:

No Portal do Simples Nacional, o MEI pode optar pelo serviço “Débito Automático”. Seja qual for a alternativa adotada, o MEI não está dispensado de pagar os tributos não incluídos no Simei ou no Simples Nacional

3. Quem é obrigado a declarar o Imposto de Renda MEI?

O MEI está obrigado a fazer a declaração de Imposto de Renda em caso de:

- Estar com empresa MEI em situação ativa;

- Ter aberto MEI em 2023;

- Ter faturamentos para declarar;

- Não ter faturamentos para declarar;

- Ter rendimentos com emissão de nota fiscal ou não;

Além disso, o dono do CNPJ também deve fazer a declaração do Imposto de Renda Física, seguindo os critérios, caso se encaixe:

- Rendimentos tributáveis acima de R$ 28.559,70 no ano anterior. Se for abaixo desse valor, está dentro da isenção da entrega da declaração;

- Rendimentos isentos não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40.000,00;

- Quem tinha, até 31 de dezembro de 2023, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300 mil.

- Os MEIs que se enquadrarem em qualquer uma dessas características precisam declarar o Imposto de Renda dentro do prazo estipulado, caso contrário, estarão sujeitos a receber multas.

Além disso, o nosso contador Espírito Santo salienta que se você está em dia com o Documento de Arrecadação do Simples Nacional (DAS), o guia de pagamento que engloba todos os impostos municipais, estaduais e federais que devem ser pagos por microempreendedores individuais (MEI), a declaração do MEI não haverá nenhuma cobrança adicional. O processo é necessário para que a Receita esteja ciente das suas obrigações e movimentações fiscais.

4. Como declarar o Imposto de Renda se você é MEI?

O Microempreendedor Individual deve ter atenção para as duas declarações, a do Imposto de Renda de Pessoa Física e a do como MEI, também chamado de Declaração Anual de Faturamento do Simples Nacional (DASN-SIMEI).

Em 2024, a data limite para que o empreendedor declare as informações fiscais do CNPJ, isto é, o rendimento e os impostos pagos entre janeiro e dezembro de 2023, é 31 de maio. Assim, o seu negócio estará em dia com a Receita Federal e funcionando dentro da lei fiscal.

5. Veja a seguir o passo a passo:

Passo 1 – Acesse a página de declaração no site da Receita Federal e informe seu CNPJ e os caracteres alfanuméricos;

Passo 2 – Na linha “original”, selecione “2023”;

Passo 3 – No campo “Valor da Receita Bruta Total”, informe o valor total do seu faturamento no ano passado;

Passo 4 – No campo abaixo, se o MEI não for apenas um prestador de serviços, deverá informar o valor das receitas referentes às atividades de comércio, indústria e serviço de transporte intermunicipal e interestadual;

Passo 5 – Informe se o MEI teve algum empregado no ano referente;

Passo 6 – Na tela seguinte você irá visualizar um resumo das informações. Basta conferir se elas estão corretas e clicar em “Transmitir”;

Passo 7 – Para finalizar, imprima e guarde o recibo da declaração. Nele constam as informações prestadas, o horário de envio para a Receita Federal e o número de controle.

Pronto! Você finalizou a sua Declaração Anual de Faturamento do Simples Nacional, mas lembre-se que ainda precisa fazer a sua declaração de IRPF, caso ainda não tenha feito. O prazo, quem precisa declarar, quais as novas regras e todas as novidades você pode conferir no nosso guia completo sobre Imposto de Renda.

Mas vamos adiantar uma informação essencial: na declaração de pessoa física, é preciso informar o rendimento tributável recebido como MEI, como se a sua empresa estivesse pagando aquele valor para você.

Além disso, para declarar o imposto de renda MEI é preciso registrar, na ficha “Bens e direitos”, que você é proprietário de um CNPJ MEI. Por último, lembre-se que no espaço “Rendimentos Isentos”, é necessário declarar o lucro que o MEI gerou e que foi usado em despesas pessoais. Deste modo, vamos pensar em um exemplo do cálculo da declaração do Imposto de Renda para Microempreendedor Individual?

6. Como declarar o Imposto de Renda na prática?

Caso uma empresária tenha uma receita anual bruta de R$ 70 mil e tenha comprovado uma despesa de R$ 10 mil, os cálculos seriam feitos desta forma.

| DESCRIÇÃO | VALOR |

| Receita bruta mensal | R$ 70.000 |

| Despesas comprovadas MEI (Água, luz, telefone, aluguel) | R$ 10.000 |

| Lucro evidenciado (Receita bruta menos despesas comprovadas) | R$ 60.000 |

| Parcela isenta (32% da recita bruta anual) | R$ 22.400 |

| Parcela tributável do lucro (Lucro evidenciado menos parcela isenta) | R$ 37.600 |

Deste modo, para a declaração MEI 2024, com esses números exemplificados, o rendimento tributável do MEI ultrapassa R$ 28.559,70, ou seja, o microempreendedor estaria dentro dos critérios que o obrigam a declarar o Imposto de Renda Pessoa Física. Na declaração IRPF, o MEI teria que preencher da seguinte maneira:

- Ficha de Rendimentos Tributáveis Recebidos de PJ: R$ 37.600;

- Ficha de Rendimentos Isentos – Lucros e Dividendos recebidos pelo titular: R$ 22.400.

- “Além dos meus ganhos como MEI, tenho outros rendimentos. Terei que fazer mais de uma declaração?”: não, não é preciso. Faça apenas uma declaração de IRPF e informe todos os outros rendimentos.

7. O que fazer em caso de esquecimento ou atraso da declaração do Imposto de Renda MEI?

A nossa contabilidade para MEI esclarece quês Sempre que o empreendedor não realiza a declaração ou a faz depois do prazo limite, a Receita Federal vai aplicar uma multa que pode variar entre R$ 50 e 20% dos impostos pagos mensalmente no CNPJ.

Além da multa, a empresa pode ficar irregular. Caso a situação do MEI não seja regularizada em dois anos consecutivos, o CNPJ será cancelado. Por último, se você parar de exercer funções como MEI e tiver contas em aberto, as dívidas serão transferidas para o Cadastro de Pessoa Física (CPF) relacionado.

Além disso, se você perder o prazo da declaração de Imposto de Renda Pessoa Física, a gente te conta aqui o que deve ser feito.

Como emitir nota fiscal para MEI na venda de produtos e serviços com o seu empreendimento?

Com relação ao processo de emitir notas fiscais no ES, Como Microempreendedor Individual (MEI), você pode emitir notas fiscais de venda de produtos ou prestação de serviços de forma simples e rápida. Aqui estão os passos básicos para emitir nota fiscal:

1. Cadastre-se no portal da Prefeitura Municipal: Primeiramente, é necessário cadastrar-se no portal da prefeitura da sua cidade para obter acesso ao sistema de emissão de notas fiscais. Geralmente, esse cadastro pode ser feito online, por exemplo.

2. Escolha o tipo de nota fiscal: Você pode emitir a Nota Fiscal de Produto (NF-e) para venda de produtos ou a Nota Fiscal de Serviço (NFS-e) para prestação de serviços.

3. Acesse o sistema de emissão de notas fiscais: Após o cadastro, acesse o sistema online de emissão de notas fiscais da prefeitura ou utilize um software emissor de notas fiscais autorizado pelo órgão competente, por exemplo.

4. Preencha os dados da nota fiscal: No sistema, preencha os dados solicitados, como o tipo de nota fiscal, o seu CNPJ como MEI, o número da nota fiscal, a data de emissão, a descrição dos produtos ou serviços vendidos, o valor total da venda, entre outros.

5. Emita a nota fiscal: Após preencher todos os campos necessários, emita a nota fiscal e guarde uma cópia para seus registros, por exemplo.

6. Envie a nota fiscal ao cliente: Envie a nota fiscal para o cliente juntamente com o produto vendido ou após a prestação do serviço.

É importante lembrar que a emissão de nota fiscal é uma obrigação do MEI e é fundamental para a regularização do seu negócio, além da declaração do imposto de renda MEI. Além disso, a nota fiscal é um documento que comprova a transação comercial e pode ser exigida em diversas situações, como em caso de fiscalização ou para comprovação de renda em instituições financeiras. Por isso, é essencial manter organizados todos os registros das notas fiscais emitidas.

Declarar Imposto de Renda MEI: Como organizar as pendências tributárias e administrativas do seu negócio?

O nosso contador Espírito Santo ainda esclarece que com relação à organização das pendências tributárias e administrativas do MEI, é fundamental para que se possa garantir o bom funcionamento e a conformidade legal do microempreendimento, neste caso. Além disso, logo abaixo separamos uma tabela que demonstra algumas ações necessárias para ajudar o MEI a organizar as finanças da empresa. Confira:

| Item | Ação | Descrição |

| 1 | Faça um levantamento das pendências. | O primeiro passo é identificar todas as pendências tributárias e administrativas que o seu negócio possui. Isso pode incluir impostos atrasados, obrigações trabalhistas não cumpridas, documentos vencidos, entre outros. |

| 2 | Priorize as pendências. | Após identificar todas as pendências, é importante priorizá-las com base na urgência e na gravidade. Algumas pendências, como impostos atrasados, podem ter consequências mais sérias se não forem resolvidas rapidamente. |

| 3 | Estabeleça um plano de ação. | Crie um plano detalhado para resolver cada pendência, estabelecendo prazos e responsáveis por cada tarefa. Divida as pendências em pequenas etapas para facilitar a execução do plano. |

| 4 | Busque ajuda profissional, se necessário. | Se as pendências forem complexas ou se você não tiver conhecimento suficiente para resolvê-las, não hesite em buscar a ajuda de profissionais, como contadores, advogados ou consultores empresariais. |

| 5 | Automatize processos, se possível. | Utilize ferramentas e sistemas de gestão que possam ajudar a automatizar processos administrativos, como emissão de notas fiscais, controle de estoque e gestão financeira. Isso pode ajudar a evitar pendências no futuro. |

| 6 | Mantenha-se atualizado. | Fique atento às mudanças na legislação tributária e nas obrigações administrativas do seu negócio. Mantenha-se informado sobre prazos de pagamento de impostos, obrigações trabalhistas e outras questões relevantes para o seu ramo de atividade. |

| 7 | Monitore e revise regularmente. | Uma vez que as pendências sejam resolvidas, é importante monitorar e revisar regularmente os processos para garantir que novas pendências não surjam e que as soluções adotadas continuem sendo eficazes. |

Deste modo, organizar as pendências tributárias e administrativas do negócio pode demandar tempo e esforço, mas é essencial para manter a saúde financeira e a legalidade da empresa. Portanto, dedique atenção adequada a essa tarefa e esteja sempre atento às suas obrigações como empresário.

Imposto de Renda MEI: Por que Fraga Contabilidade pode ajudar o MEI com as questões administrativas e tributárias em 2024?

Ao contar com os serviços da Fraga Contabilidade para emitir notas fiscais no ES, os Microempreendedores no Espírito Santo podem estar formalizados com a legalização tributária para a prestação de serviços com um CNPJ ativo. Além disso, os profissionais que atuam como MEI podem estar mais bem orientados e seguros com relação ao imposto de renda MEI, para que eles possam prestar serviços e emitir a nota fiscal no ES.

Deste modo, podemos propor o que há de mais novo e eficaz em soluções tributárias e regularização do MEI, consultoria contábil, orientação para emissão e cadastro de MEI, administração do MEI, e muito mais! Acessando-se a página das nossas especialidades no Espírito Santo é possível conferir todas as soluções que nós – da Fraga Contabilidade podemos oferecer para pessoas jurídicas e empreendedores autônomos no Brasil.

Gostou das dicas sobre contabilidade 2024 no ES? Deixe o seu comentário e compartilhe este artigo em suas redes sociais. Siga a Fraga Contabilidade no Instagram!