Tópicos

Você sabe como reduzir o imposto sobre a herança com a holding familiar ES? Pois nesta leitura, mostraremos a você o que é e como funciona uma holding familiar para o planejamento sucessório, como funciona a doação de cotas ou ações da holding familiar, quais são as vantagens tributárias da doação de cotas ou ações da holding, e quais são os cuidados necessários na doação de cotas ou ações de uma holding familiar, por exemplo. Além disso, com os serviços contábeis da Fraga Contabilidade, garante-se que a blindagem patrimonial sejam mantidas nas sociedades da holding! E que a sucessão de bens ocorra de forma segura e planejada.

Portanto, a holding familiar é uma estratégia jurídica que consiste em criar uma empresa para administrar o patrimônio de uma família. Com o objetivo de proteger os bens, facilitar a sucessão e reduzir a carga tributária. Uma das principais vantagens da holding familiar é a possibilidade de diminuir o imposto sobre a herança, que pode chegar a 8% do valor dos bens transmitidos aos herdeiros.

Além disso, com a holding familiar ES – da Fraga Contabilidade, o imposto sobre a herança, também chamado de ITCMD – Imposto sobre Transmissão Causa Mortis e Doação. É um tributo estadual que incide sobre a transferência de bens e direitos por morte ou doação. Esse imposto pode representar um grande custo para os herdeiros, além de gerar demora e burocracia no processo de inventário.

Deste modo, a Fraga Contabilidade possui Planos Contábeis especialmente desenvolvidos para holding familiar, sendo que algumas vantagens são: sistema de gestão financeira, contabilidade digital, apuração de impostos, suporte on-line completo, apuração do Simples Nacional, apuração de impostos mensais, envio das obrigações mensais, folha de pagamento de sócios, sistema de gestão financeira com ERPs eficientes, contratação de funcionários para a sua empresa, sede virtual gratuita. Além de outros benefícios que só os nossos clientes podem ter acesso exclusivo.

O que é e como funciona uma holding familiar?

Em primeiro lugar, com relação ao funcionamento de uma holding familiar ES, com a holding é possível planejar a sucessão patrimonial de forma antecipada e gradual! Evitando ou minimizando o pagamento do ITCMD. Isso porque, ao constituir uma holding familiar, os bens da família são transferidos para a empresa, e os membros da família passam a ser sócios da holding, detentores de cotas ou ações. Além disso, dessa forma, em vez de transmitir os bens diretamente aos herdeiros, os patriarcas podem doar as cotas ou ações da holding aos seus sucessores. Aproveitando as isenções e benefícios fiscais previstos na legislação.

Em segundo lugar, os impostos sobre uma holding familiar podem variar significativamente dependendo da jurisdição e das leis fiscais locais. A estrutura e a finalidade da holding também influenciarão a tributação. Aqui estão alguns pontos gerais que podem ser relevantes, mas é fundamental consultar um profissional tributário ou contador especializado da Fraga Contabilidade no Espírito Santo para obter orientação específica:

| Item | Imposto | Descrição |

| 1 | Imposto sobre Ganhos de Capital | Quando ativos são vendidos dentro da holding, pode haver incidência de imposto sobre ganhos de capital. A taxa e as regras específicas podem variar conforme a jurisdição, por exemplo. |

| 2 | Imposto de Renda | Holdings familiares podem ser sujeitas a imposto de renda sobre os lucros obtidos. As taxas e regras específicas dependerão da legislação local, por exemplo. |

| 3 | Imposto sobre Herança e Doação | Alguns países impõem impostos sobre herança e doação. A holding pode ser utilizada para planejamento sucessório, mas ainda assim, é importante considerar as implicações fiscais relacionadas à transferência de ativos, por exemplo. |

| 4 | Taxas de Transferência de Ativos, por exemplo | A transferência de ativos para a holding ou entre membros da família pode estar sujeita a taxas de transferência ou impostos sobre doações, dependendo da legislação local, por exemplo. |

| 5 | Impostos sobre Dividendos | Se a holding distribuir dividendos aos acionistas, podem incidir impostos sobre esses pagamentos. As taxas e regras variam de acordo com a jurisdição. |

| 6 | Planejamento Tributário, por exemplo | Estruturar a holding de maneira eficiente pode envolver planejamento tributário para otimizar a carga fiscal, aproveitando deduções e benefícios fiscais disponíveis. |

| 7 | Taxas de Manutenção | Algumas jurisdições podem impor taxas anuais de manutenção para holdings. Essas taxas variam, e é importante considerá-las no planejamento financeiro. |

| 8 | Conformidade Fiscal, por exemplo | A holding familiar deve cumprir todas as obrigações fiscais, apresentando declarações e relatórios exigidos pela legislação local. |

Portanto, com relação ao imposto sobre a herança, ele é um tributo que incide sobre os bens e direitos recebidos por herança ou doação. As regras e taxas aplicáveis podem variar significativamente de acordo com a jurisdição. Em outras palavras, em alguns casos, as taxas de imposto sobre herança aumentam com o valor total da herança. Isso significa que porções mais elevadas da herança podem estar sujeitas a uma taxa mais alta. Deste modo, algumas jurisdições oferecem deduções ou benefícios fiscais para certos tipos de ativos ou circunstâncias. Por exemplo, pode haver deduções para propriedades agrícolas, empresas familiares ou doações para organizações sem fins lucrativos.

Além disso, algumas pessoas procuram estratégias de planejamento sucessório para minimizar o impacto do imposto sobre herança, como a criação de uma holding familiar ES ou a distribuição antecipada de ativos entre herdeiros. Muitas jurisdições oferecem isenções ou tratamento especial para cônjuges e dependentes, reduzindo a carga fiscal para esses beneficiários. Portanto, se você precisa criar uma holding familiar mas não sabe por onde começar, o aconselhamento personalizado da Fraga Contabilidade leva em conta as circunstâncias individuais! E pode ajudar a minimizar a carga tributária de maneira legal.

Como funciona a doação de cotas ou ações da holding familiar?

Com relação ao imposto sobre a herança e a doação de cotas ou ações da holding familiar, a doação de cotas ou ações da holding familiar é uma forma de antecipar a herança e evitar o processo de inventário. Deste modo, doação de cotas ou ações da holding familiar pode ser feita com reserva de usufruto ou sem reserva de usufruto. A reserva de usufruto significa que os doadores mantêm o direito de usufruir dos bens da holding até o seu falecimento! Recebendo os rendimentos e participando da gestão da empresa.

Além disso, já a doação sem reserva de usufruto implica na renúncia total dos direitos dos doadores sobre os bens da holding. Em outras palavras, a escolha entre uma modalidade ou outra depende dos objetivos e das necessidades dos patriarcas e dos sucessores. Portanto, uma contabilidade especializada em planejamento sucessório para holdings familiares – como a Fraga Contabilidade pode ser decisiva no planejamento e gerenciamento das cotas ou ações e gestão patrimonial da holding, por exemplo.

Acima de tudo, a nossa contabilidade ES ainda orienta que a doação com reserva de usufruto permite maior segurança e controle aos doadores, mas também implica em maior tributação. Já a doação sem reserva de usufruto permite maior economia tributária, mas também implica em maior desprendimento dos doadores.

Quais são as vantagens tributárias da doação de cotas ou ações da holding?

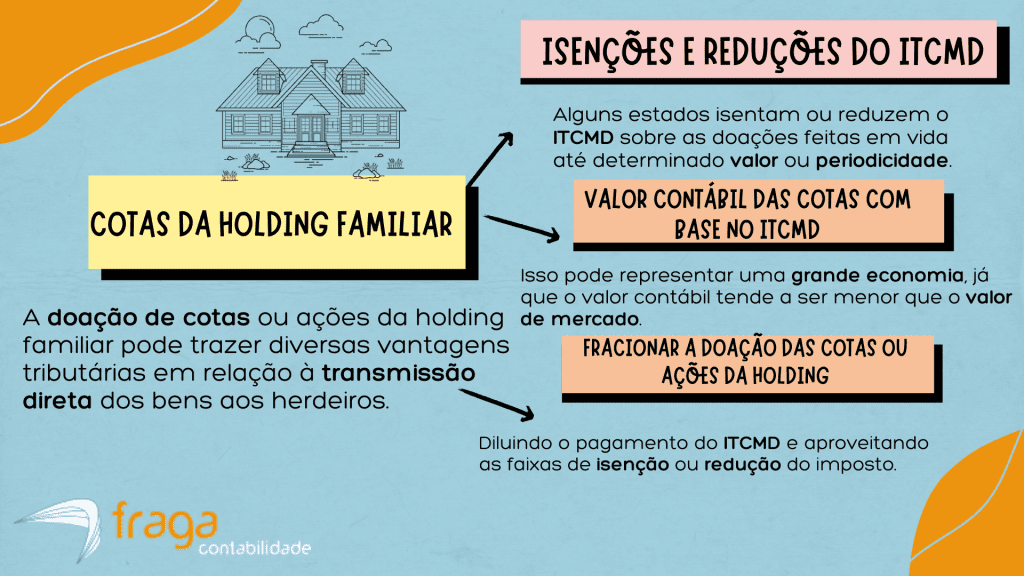

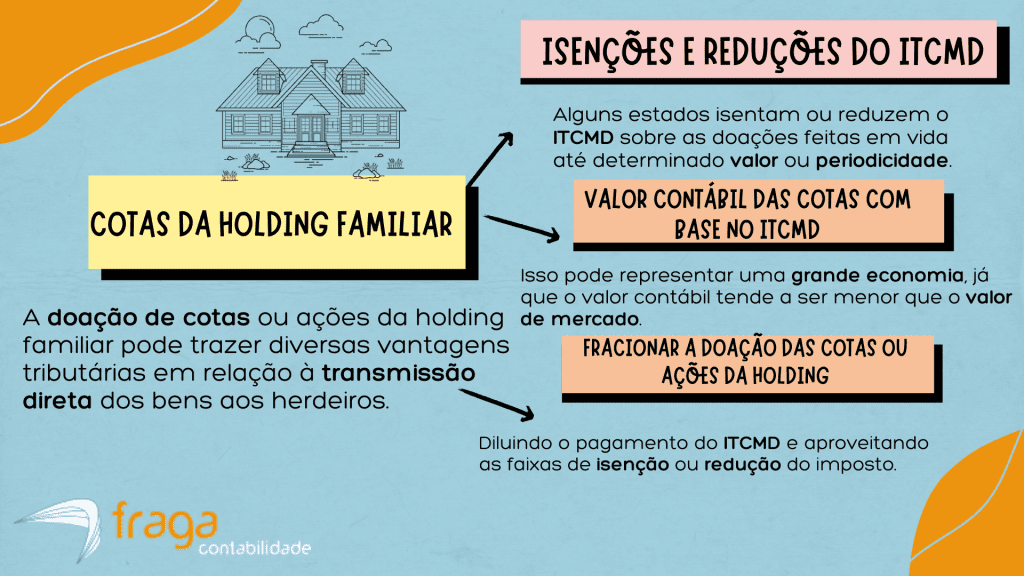

Com relação às vantagens tributárias da doação de cotas ou ações da holding familiar ES, estas ações podem trazer diversas vantagens tributárias em relação à transmissão direta dos bens aos herdeiros. Entre elas, podemos destacar as que estão destacadas na imagem abaixo! Além disso, confira na Tabela – II abaixo a lista de vantagens completa com as respectivas descrições das vantagens tributárias com a doação de cotas da holding:

| Item | Vantagem | Descrição |

| 1 | Aproveitar as isenções e reduções do ITCMD, por exemplo | Por exemplo, alguns estados isentam ou reduzem o ITCMD sobre as doações feitas em vida até determinado valor ou periodicidade. Outros estados isentam ou reduzem o ITCMD sobre as doações feitas por meio de testamento. |

| 2 | Utilizar o valor contábil das cotas ou ações da holding como base de cálculo do ITCMD, por exemplo | Isso pode representar uma grande economia, já que o valor contábil tende a ser menor que o valor de mercado, por exemplo. |

| 3 | Fracionar a doação das cotas ou ações da holding ao longo do tempo, por exemplo | Diluindo o pagamento do ITCMD e aproveitando as faixas de isenção ou redução do imposto. |

| 4 | A possibilidade de reduzir ou eliminar o ITBI – Imposto sobre Transmissão de Bens Imóveis e o IR, por exemplo | Sobre os ganhos de capital na transmissão dos bens. Isso porque, ao transferir os bens para a holding, os patriarcas podem utilizar o regime de tributação pelo lucro presumido, que permite a isenção do ITBI e do IR sobre os ganhos de capital até o limite de R$ 20 mil por mês. |

Além disso, a nossa contabilidade ES ainda salienta que as holdings familiares são estruturas empresariais criadas com o objetivo de gerenciar o patrimônio de uma família, muitas vezes composto por diversas empresas e investimentos. Elas podem oferecer diversas vantagens tributárias, dependendo das leis e regulamentações fiscais do país em que estão localizadas. Abaixo estão algumas outras vantagens tributárias comuns associadas às holdings familiares:

- Tributação sobre Lucros e Dividendos: As holdings familiares podem se beneficiar de uma tributação mais favorável sobre os lucros e dividendos. Isso pode resultar em economias fiscais para os membros da família, já que a tributação sobre os dividendos pode ser menor do que a tributação sobre o lucro empresarial, por exemplo.

- Sucessão Patrimonial: Holdings familiares podem ser usadas como parte de uma estratégia de sucessão patrimonial eficiente. Em alguns casos, a transferência de ações ou participações na holding para os herdeiros pode estar sujeita a benefícios fiscais, como isenções de impostos sobre doações ou heranças.

- Consolidação de Ativos e Passivos: Através da estrutura de holding, é possível consolidar ativos e passivos de diferentes empresas e investimentos, o que pode facilitar a gestão financeira e tributária. Essa consolidação pode resultar em eficiências fiscais, por exemplo.

- Planejamento Tributário: Holdings familiares permitem um planejamento tributário mais estratégico. Os gestores podem otimizar a alocação de recursos, reorganizando as operações de negócios de maneira a reduzir a carga fiscal total.

- Proteção Patrimonial: Holdings familiares também podem ser utilizadas como instrumentos de proteção patrimonial, ajudando a separar os ativos comerciais dos ativos pessoais. Isso pode ter implicações tributárias positivas, além de oferecer uma camada adicional de proteção em caso de litígios ou dificuldades financeiras, por exemplo.

- Participação em Sociedades: Dependendo da legislação local, as holdings familiares podem receber benefícios fiscais ao investir em certos tipos de sociedades ou setores específicos.

Além disso, é importante notar que as vantagens tributárias podem variar significativamente de acordo com a jurisdição, regulamentações fiscais locais e a estrutura específica da holding. Recomenda-se sempre buscar a orientação de profissionais especializados em direito tributário e contabilidade – como as especialidades da Fraga Contabilidade, para garantir o cumprimento das leis locais e otimizar os benefícios fiscais de uma holding familiar.

Quais são os cuidados necessários na doação de cotas ou ações da holding familiar?

Com o contador Espírito Santo, a doação de cotas ou ações da holding familiar é uma estratégia jurídica complexa e que exige cuidados para evitar problemas futuros. Entre eles, podemos destacar:

- A necessidade de observar as regras e limites legais da doação, respeitando a legítima dos herdeiros necessários e a disponível dos herdeiros facultativos, por exemplo.

- A necessidade de formalizar a doação por meio de escritura pública ou testamento! Com a intervenção de um advogado especializado em direito sucessório e tributário, por exemplo.

- A necessidade de comunicar a doação à Receita Federal, por meio da Declaração de Imposto de Renda dos doadores e dos donatários, e ao estado, por meio da declaração de ITCMD, por exemplo.

- A necessidade de avaliar os custos e benefícios da doação com reserva de usufruto ou sem reserva de usufruto, considerando os aspectos tributários, patrimoniais e familiares envolvidos, por exemplo.

- A necessidade de planejar a gestão e a governança da holding familiar, definindo as atribuições e responsabilidades dos sócios, administradores e conselheiros, bem como as regras para a entrada e saída de sócios, a distribuição de lucros e a solução de conflitos, por exemplo.

Deste modo, a holding familiar ES é uma ferramenta jurídica que pode trazer inúmeros benefícios para as famílias que desejam preservar e transmitir o seu patrimônio. Uma das principais vantagens da holding familiar é a possibilidade de reduzir o imposto sobre a herança, que pode representar um grande ônus para os herdeiros.

Quais são as vantagens que Fraga Contabilidade pode proporcionar com o planejamento sucessório no Espírito Santo?

Ao contar com os serviços da Fraga Contabilidade para tributos sobre a holding familiar, as sociedades empresariais no Espírito Santo podem estar formalizados com a legalização tributária e bem protegidos com a sucessão dos bens da holding familiar. Além disso, os integrantes e titulares da holding familiar podem estar mais bem orientados e seguros com relação aos tributos sobre a holding familiar, para que eles possam blindar o patrimônio familiar e emitir a nota fiscal no ES.

Deste modo, podemos propor o que há de mais novo e eficaz em soluções tributárias para holding familiar, consultoria contábil, orientação para emissão e cadastro de CNPJ, planejamento sucessório, e muito mais! Acessando-se a página das nossas especialidades no Espírito Santo é possível conferir todas as soluções que nós – da Fraga Contabilidade podemos oferecer para pessoas jurídicas e empreendedores autônomos no Brasil.

Gostou das dicas sobre contabilidade 2024 no ES? Deixe o seu comentário e compartilhe este artigo em suas redes sociais. Siga a Fraga Contabilidade no Instagram!