Imposto de Renda 2017: MEI, como declarar os rendimentos e lucro ?

A pessoa física que possui MEI, em sua DIRPF informará apenas o lucro, que é rendimento isento e não tributável. Na condição de MEI, o Valor tributável será apenas o valor de 1 Salario minimo por mês. uma vez que há recolhimento referente a 5,03% sobre salario minimo que refere ao INSS é pago mensalmente . ex: R$ 1.412,00 x 5,03% = 71,00

O lucro líquido obtido pelo é na operação do seu negócio é isento e não tributável no Imposto de Renda Pessoa Física – IRPF.

No entanto, a parcela da receita bruta que pode ser considerada como lucro líquido, de acordo com o artigo 14 da LC nº 123 de 2006 fica limitada aos percentuais previstos para o lucro presumido. Exemplos:

– 8% para comércio, indústria e transporte de carga;

– 16% para transporte de passageiros;

– 32% para serviços em geral.

Além disso, o MEI, na qualidade de contribuinte, nos termos da legislação do Imposto de Renda, não está isento de apresentar a declaração anual de ajuste de IRPF.

Assim,

No comercio(R$ 48.050,00 x 8% = 3.844,00):

Diferença do faturamento MEI……… R$ 44.206,00 ( não lançar no IRPF)

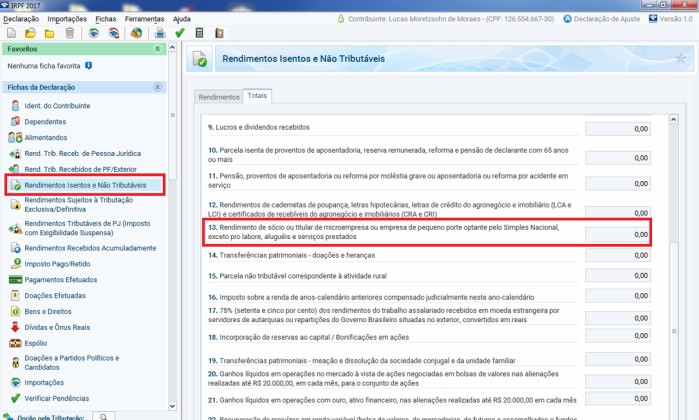

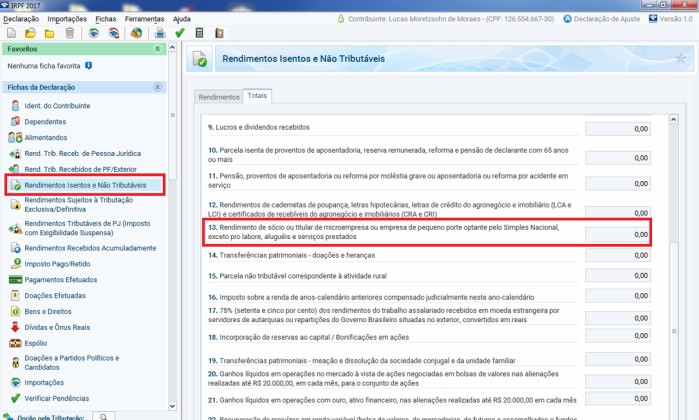

Valor não tributável…… R$ 3.844,00 ( lançar no campo de isentos IRPF) foto abaixo:

TRIBUTÁVEL ano 2016 ….. R$ 880,00 x 12 = R$ 10.560,00 (minha interpretação )

No Serviço(R$ 58.820,00 x 32% = 18.822,40):

Diferença do faturamento MEI……… R$ 39.997,60

Valor não tributável …….R$ 18.522,40 ( lançar no campo de isentos IRPF)

TRIBUTÁVEL ano 2016 ….. 880,00 x 12 = R$ 10.560,00 (minha interpretação )

Fundamentação:

Art. 14. Consideram-se isentos do imposto de renda, na fonte e na declaração de ajuste do beneficiário, os valores efetivamente pagos ou distribuídos ao titular ou sócio da microempresa ou empresa de pequeno porte optante pelo Simples Nacional, salvo os que corresponderem a pró-labore, aluguéis ou serviços prestados.

§ 1o A isenção de que trata o caput deste artigo fica limitada ao valor resultante da aplicação dos percentuais de que trata o art. 15 da Lei no 9.249, de 26 de dezembro de 1995, sobre a receita bruta mensal, no caso de antecipação de fonte, ou da receita bruta total anual, tratando-se de declaração de ajuste, subtraído do valor devido na forma do Simples Nacional no período.

§ 2o O disposto no § 1o deste artigo não se aplica na hipótese de a pessoa jurídica manter escrituração contábil e evidenciar lucro superior àquele limite.

No caso do comércio irá declarar R$ 3.844,00 como rendimento isento (lucros) o mesmo vale para o serviço referente a R$ 18.522,40.

Stevens Fraga

Fraga Contabilidade

Vila Velha ES

[…] Real. Também é preciso pensar em processos para o recolhimento dos tributos e o cumprimento das obrigações acessórias. Uma das melhores saídas para quem não entende do assunto é contar com uma consultoria ou um […]

[…] amargo para o empreendedor. Ainda por cima, não ter uma assessoria contábil para cuidar dos impostos e dos assuntos legais pode ser bastante […]

[…] muitos pensam, porém, é preciso fazê-lo o quanto antes para que você não acumule muitos impostos quando for migrar de […]