A CLT – Consolidação das Leis do Trabalho disciplina que a contribuição sindical é devida por todos aqueles que participarem de uma determinada categoria econômica ou profissional, ou de uma profissão liberal, em favor do sindicato representativo da mesma categoria ou profissão.

Nesta Orientação, abordaremos os procedimentos de cálculo e recolhimento da contribuição sindical patronal, cujo fato gerador do tributo é a participação em determinada categoria econômica, conforme definido no artigo 578 da CLT e a condição de empregador, nos termos do artigo 580, inciso III, da CLT.

1. OBRIGATORIEDADE

A CSP – Contribuição Sindical Patronal é o encargo devido pelas empresas, agentes ou trabalhadores autônomos e profissionais liberais, organizados em firma ou empresa, empregadores rurais, entidades ou instituições, ao sindicato representativo da categoria econômica.

2. BASE DE CÁLCULO

A contribuição sindical dos empregadores consiste numa importância proporcional ao capital social da firma ou empresa, registrado nas respectivas Juntas Comerciais ou órgãos equivalentes, mediante aplicação de alíquotas, conforme a seguinte tabela progressiva:

|

Classe de Capital

|

Alíquota

(%) |

|

1. até 150 vezes o Maior Valor de Referência

|

0,8

|

|

2. acima de 150 até 1.500 vezes o Maior Valor de Referência

|

0,2

|

|

3. acima de 1.500 até 150.000 vezes o Maior Valor de Referência

|

0,1

|

|

4. acima de 150.000 até 800.000 vezes o Maior Valor de Referência

|

0,02

|

Para efeito de determinação da contribuição, é fixado em 60% do MVR – Maior Valor de Referência, o valor da contribuição mínima, independentemente do capital social, ficando, do mesmo modo, estabelecido o capital equivalente a 800.000 vezes o MVR, para efeito de determinação da contribuição máxima.

O Governo Federal, através da Lei 8.178/91, com o intuito de desindexar a economia, determinou que os valores constantes da legislação em vigor, vinculados ao MVR, fossem convertidos pelo valor de Cr$ 2.266,17, permanecendo este valor inalterado.

2.2. TABELA PRÁTICA DE CÁLCULO

Até que fosse alterada a legislação que vinculou a CSP ao MVR, as empresas deveriam calcular a contribuição com base no referido valor.

Entretanto, com o advento da Lei 8.383/91, que instituiu a Ufir – Unidade Fiscal de Referência, para atualização monetária de tributos e valores expressos em cruzeiros, na legislação tributária federal, determinou-se, também, que esse referencial se aplicaria às contribuições de interesse de categorias profissionais ou econômicas.

Assim, diversos sindicatos representantes de categorias econômicas estão aplicando, ao valor do MVR congelado, atualização pela Ufir, para fins de cálculo da contribuição devida.

Cabe ressaltar que desde 27-10-2000, foi extinta a Ufir, mantendo as atualizações efetuadas para o ano de 2000.

Com a extinção da Ufir, os valores constantes da tabela de contribuição sindical ficaram mantidos com base na Ufir de R$ 1,0641, que vigorou até 26-10-2000.

Em princípio, a partir de 27-10-2000, a tabela de contribuição sindical fixada em Real permanece sem alterações, salvo se a legislação for novamente modificada.

2.2.1. Ministério do Trabalho e Emprego

A Nota Técnica 50 CGRT-SRT/2005 divulgou os valores que devem ser utilizados para cálculo da contribuição sindical patronal.

Os critérios de atualização adotados pelo MTE são idênticos aos que demonstramos no subitem 2.2 deste Comentário.

Nos resultados dos cálculos dos critérios mencionados no subitem 2.2, na transformação do MVR em Ufir e na conversão em real o MTE encontrou a seguinte tabela progressiva:

– Cr$ 2.266,17 (MVR) ÷ Cr$ 126,8621 = 17,8633 (Ufir);

– 17,8633 (Ufir) X R$ 1,0641 (Ufir 2000) = R$ 19,0083

As tabelas diferem tão somente no quesito arredondamento da base de cálculo.

Eis a tabela elaborada pelo Ministério do Trabalho e Emprego:

|

Classe de Capital Social

|

Alíquota(%)

|

Parcela a Adicionar à C. Sindical Calculada

|

|

1. De R$ 0,01 a R$ 1.425,62

|

Contr. Mínº

|

R$ 11,40

|

|

2. De R$ 1.425,63

a R$ 2.851,25 |

0,8

|

–

|

|

3. De R$ 2.851,26

até R$ 28.512,45 |

0,2

|

R$ 17,11

|

|

4. De R$ 28.512,46

até R$ 2.851.245,00 |

0,1

|

R$ 45,62

|

|

5. De R$ 2.851.245,01

até R$ 15.206.640,00 |

0,02

|

R$ 2.326,62

|

|

6. De R$ 15.206.640,01 em diante

|

Contr. Máx

|

R$ 5.367,95

|

1. enquadra-se o capital social na “classe de capital social” correspondente;

2. multiplica-se o capital social pela alíquota correspondente à linha onde for enquadrado o capital;

3. adiciona ao resultado encontrado o valor constante da coluna “parcela a adicionar”, relativo à linha do enquadramento do capital.

2.2.2. Federações e Confederações – Tabelas Divergentes da Prevista na Legislação

Algumas Confederações, Associações ou mesmo Sindicatos Patronais confeccionam anualmente sua própria tabela de contribuição sindical, considerando índices de inflação que, muitas das vezes, por questões de critério, diferem em valores da tabela divulgada pelo MTE.

Entretanto, na prática, verificamos que as empresas que não recolhem as contribuições segundo as tabelas das entidades têm dificuldades administrativas ao solicitarem serviços junto à entidade sindical.

Assim, apesar de entendermos que as tabelas elaboradas pelas próprias entidades não possuem embasamento legal para cobrança, as empresas devem adotar o procedimento que julgarem mais adequado.

2.3. EXEMPLO

Uma empresa de serviços de informática, com atividade única e capital social de R$ 380.000,00 procede ao cálculo do valor da contribuição sindical a recolher do seguinte modo:

R$ 380.000,00 x 1 = (R$ 380,00 + R$ 45,62) = R$ 425,62

1.000

3. AUTÔNOMOS E PROFISSIONAIS LIBERAIS

Os trabalhadores autônomos ou profissionais liberais, organizados em firma ou empresa com capital social registrado, devem recolher a contribuição sindical de acordo com a Tabela Progressiva constante do item 2.

Por outro lado, os referidos profissionais, quando não organizados em firma ou empresa, não estarão obrigados à contribuição sindical patronal, uma vez que, nesse caso, devem contribuir na base de 30% do MVR.

Essa contribuição deve ser paga no mês de fevereiro de cada ano.

4. EMPRESA COM ATIVIDADES DIVERSAS

A empresa que explora mais de um ramo de atividade deve recolher a contribuição em favor do Sindicato representativo da atividade preponderante.

Entende-se por atividade preponderante a que caracterizar a unidade de produto, operação ou objetivo final, para cuja obtenção todas as demais atividades convirjam, exclusivamente, em regime de conexão funcional.

Exemplificando, suponhamos que uma indústria de malas fabrique, também, para seu próprio uso, fivelas para alças, colchetes e fechos. Nesse caso, considerando que a fabricação de aviamentos (fivelas para alças, colchetes e fechos) converge para a atividade principal (confecção de malas), a contribuição sindical da empresa em questão deverá ser recolhida em favor do Sindicato representativo da atividade principal.

4.1. INEXISTÊNCIA DE ATIVIDADE PREPONDERANTE

Quando a empresa desenvolver diversas atividades econômicas, sem que nenhuma delas seja preponderante, deve recolher a contribuição em favor do Sindicato representativo de cada uma dessas atividades, proporcionalmente ao seu capital social, segundo o movimento econômico de cada atividade.

4.1.1. Exemplo

Empresa com capital de R$ 2.300.000,00 e que explore atividades múltiplas, sem que nenhuma delas seja preponderante, as quais denominamos de atividade “A”, “B” e “C”, cujo movimento econômico total, no exercício de 2012, tenha sido de R$ 90.000.000,00 e movimento econômico das atividades “A”, “B” e “C” foram, respectivamente, de R$ 30.600.000,00, R$ 20.700.000,00 e 38.700.000,00.

Sabendo-se da inexistência de preponderância de atividade, a empresa obtém as bases de cálculo da seguinte forma:

a) inicialmente, a empresa em questão deve determinar o percentual com que cada atividade participou do faturamento global, a fim de que a cada uma delas seja atribuída a respectiva parcela de capital, conforme segue:

|

ATIVIDADES

|

(I)

MOVIMENTO ECONÔMICOR$ |

(II)PERCENTUAL[(I ¸ R$ 90.000.000,00) x 100]%

|

(III)CAPITAL SOCIAL

R$ |

(IV)BASE DE CÁLCULO

R$ (III x II) |

|

“A”

|

30.600.000,00

|

34

|

2.300.000,00

|

782.000,00

|

|

“B”

|

20.700.000,00

|

23

|

529.000,00

|

|

|

“C”

|

38.700.000,00

|

43

|

989.000,00

|

|

|

TOTAL

|

90.000.000,00

|

100

|

2.300.000,00

|

I – Atividade “A”

(R$ 782.000,00 x 1) + R$ 45,62 =

1.000

R$ 782,00 + R$ 45,62 = R$ 827,62

II – Atividade “B”

(R$ 529.000,00 x 1) + R$ 45,62 =

1.000

R$ 529,00 + R$ 45,62 = R$ 574,62

III – Atividade “C”

(R$ 989.000,00 x 1) + R$ 45,62 =

1.000

R$ 989,00 + R$ 45,62 = R$ 1.034,62

O somatório da contribuição patronal da empresa relativa às três atividades econômicas corresponde a R$ 2.436,86.

Contudo, cada contribuição, calculada na forma indicada anteriormente, deve ser recolhida ao sindicato representativo da respectiva atividade.

Neste exemplo, os valores da contribuição sindical foram calculados através do rateio do capital social, em função da proporcionalidade das atividades da empresa. Calculando-se a contribuição em função do capital social e rateando-a proporcionalmente às atividades, resultaria um valor menor a recolher.

Entretanto, conforme determina a legislação vigente, o cálculo deve ser efetuado de acordo com o exposto no exemplo.

Quando a empresa possuir filiais, sucursais ou agências situadas fora da base territorial do Sindicato a que corresponder o estabelecimento principal, deve atribuir às mesmas partes do capital social, na proporção das correspondentes operações econômicas, fazendo a devida comunicação à SRTE – Superintendência Regional do Trabalho e Emprego.

No caso de filial localizada em base territorial diferente do sindicato representativo da atividade econômica do estabelecimento principal, aplica-se a mesma forma de cálculo do exemplo do subitem 4.1.1.

Determinadas entidades ou instituições não estão obrigadas ao registro de capital social.

Assim, inexistindo capital social registrado, a base de cálculo da contribuição é determinada pela aplicação de 40% sobre o total do movimento econômico registrado no exercício imediatamente anterior, devendo a operação ser comunicada ao respectivo Sindicato ou à SRTE.

Sobre esta base de cálculo deve ser aplicada a Tabela Prática do item 2, do presente Comentário, para que seja obtido o valor da contribuição a recolher, observando-se os limites mínimo e máximo da contribuição, conforme já examinamos.

Suponhamos uma instituição sem capital social registrado, cujo movimento econômico, no exercício de 2012, foi de R$ 57.800,00.

A sua contribuição sindical, a ser recolhida em janeiro de 2013, é calculada como segue:

|

(I)

MOVIMENTO ECONÔMICOR$ |

(II)

PERCENTUAL % |

(III)

BASE DE CÁLCULO R$ (I x II) |

|

57.800,00

|

40

|

23.120,00

|

R$ 23.120,00 x 2 = R$ 46,24 + R$ 17,11 = R$ 63,35

1.000

7. PRAZO PARA RECOLHIMENTO

O recolhimento da contribuição sindical dos empregadores deve ser efetuado no mês de janeiro de cada ano.

Esse recolhimento é feito ao Sindicato da respectiva categoria econômica, através de qualquer agência bancária, bem como em todos os canais da Caixa – Caixa Econômica Federal (agências, unidades lotéricas, correspondentes bancários e postos de autoatendimento).

7.1. PESSOAS JURÍDICAS EM CONSTITUIÇÃO

As pessoas jurídicas em fase de constituição devem recolher a contribuição sindical patronal na ocasião em que requererem às repartições o registro ou a licença, para o exercício da respectiva atividade.

Neste caso, entendemos que o prazo de recolhimento se encerra no último dia útil do mês do registro ou da concessão da licença.

7.2. ELEVAÇÃO DO CAPITAL SOCIAL DURANTE O EXERCÍCIO

Quando houver elevação do capital social durante o exercício (ano), a empresa não terá que fazer novo recolhimento, a título de diferença, sobre o capital anterior, uma vez que o fato gerador da contribuição é o mês de janeiro, devendo ser recolhida uma única vez durante o ano.

Desse modo, somente no ano seguinte a contribuição será calculada e recolhida com base no novo capital social.

Contudo, é de se ressaltar que algumas entidades sindicais pleiteiam a diferença da contribuição na ocorrência dessa hipótese.

8. DISPENSA DO RECOLHIMENTO

A CLT, em seu § 6º do artigo 580, determina que as entidades ou instituições que comprovarem, através de requerimento dirigido ao MTE, que não exercem atividade econômica com fins lucrativos estão dispensadas do recolhimento da contribuição sindical patronal.

Para fins de isenção, a entidade ou instituição deverá declarar que não exerce atividade econômica com fins lucrativos na Rais – Relação Anual de Informações Sociais.

8.1. ENTIDADE OU INSTITUIÇÃO SEM FINS LUCRATIVOS

Considera-se entidade ou instituição que não exerça atividade econômica com fins lucrativos aquela que não apresente superávit em suas contas ou, caso o apresente em determinado exercício, destine o referido resultado integralmente ao incremento de seu ativo imobilizado e que atenda aos seguintes requisitos:

a) não remunere, de qualquer forma, seus dirigentes pelos serviços prestados;

b) aplique integralmente seus recursos na manutenção e no desenvolvimento dos seus objetivos sociais;

c) mantenha escrituração completa de suas receitas e despesas em livros revestidos das formalidades que assegurem a respectiva exatidão;

d) conservem em boa ordem, pelo prazo de 5 anos, contado da data da emissão, os documentos que comprovem a origem de suas receitas e a efetivação de suas despesas, bem assim a realização de quaisquer outros atos ou operações que venham a modificar sua situação patronal.

8.1.1. Comprovação

Além da declaração na Rais, a comprovação da condição de entidade ou instituição sem fins lucrativos será feita por meio dos seguintes documentos comprobatórios, que deverão ser apresentados à fiscalização do MTE, quando solicitados:

– Entidades ou Instituições de Assistência Social:

a) Atestado de Registro e Certificado de Entidade Beneficente de Assistência Social, expedido pelo Conselho Nacional de Assistência Social, nos termos da Lei; e

b) comprovante de entrega da DIPJ – Declaração de Informações Econômico-Fiscais da Pessoa Jurídica, como entidade imune ou isenta, fornecido pelo setor competente do Ministério da Fazenda.

– Condomínios de Proprietários de Imóveis Residenciais ou Comerciais que não distribuam lucros a qualquer título e que apliquem seus recursos integralmente em sua manutenção e funcionamento:

a) convenção inicial e alterações, averbadas no cartório de registro de imóveis;

b) atas de assembleias relativas à eleição de síndico e do conselho consultivo na forma prevista na convenção; e

c) livro ou fichas de controle de caixa contendo toda a movimentação financeira.

– Demais Entidades ou Instituições Sem Fins Lucrativos:

a) estatuto da entidade ou instituição com a respectiva certidão de registro em cartório;

b) ata de eleição ou de nomeação da diretoria em exercício, registrada em cartório;

c) comprovante de entrega da DIPJ, como entidade imune ou isenta, fornecido pelo setor competente do Ministério da Fazenda.

8.2. SINDICATOS E PARTIDOS POLÍTICOS

Aos empregadores que não compõem categoria econômica, tais como os sindicatos e partidos políticos, não pode ser atribuído o dever de recolher a contribuição sindical, uma vez que não há entidade que represente seus interesses.

8.3. EMPRESAS INSCRITAS NO SIMPLES NACIONAL

Ao ser sancionada a Lei Complementar 123/2006, que instituiu o Simples Nacional – Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte, foi vetado o dispositivo que permitia a cobrança da contribuição sindical patronal das ME – Microempresas e EPP – Empresas de Pequeno Porte optantes pelo Simples Nacional.

Apesar desse veto, houve inúmeros questionamentos quanto à dispensa do pagamento da contribuição sindical patronal para as referidas empresas optantes pelo Simples Nacional.

Diante disso, o MTE, através da Nota Técnica 2 CGRT-SRT/2008, definiu que a contribuição sindical patronal não é devida pelas empresas optantes pelo Simples Nacional.

Da mesma forma, a SRRF – Superintendência Regional da Receita Federal do Brasil, através das Soluções de Consulta 382/2007 e 5/2009, respectivamente, da 9ª e 1ª Regiões Fiscais, firmou o entendimento de que as pessoas jurídicas optantes pelo Simples Nacional estão dispensadas do pagamento da contribuição sindical patronal, instituída pela União.

Por fim, o Supremo Tribunal Federal, através da Ação Direta de Inconstitucionalidade 4.033/2010, decidiu que as empresas enquadradas no Simples Nacional permanecem isentas do recolhimento de contribuição sindical patronal.

Deste modo, as empresas enquadradas no Simples Nacional não são obrigadas ao recolhimento da contribuição sindical patronal.

8.4. MICROEMPREENDEDOR INDIVIDUAL

Assim como as ME e EPP optantes pelo Simples Nacional, o MEI – Microempreendedor Individual, optante pelo Simei – Sistema de Recolhimento em Valores Fixos Mensais dos Tributos abrangidos pelo Simples Nacional, também fica dispensado do recolhimento da contribuição sindical patronal.

8.5. EMPRESA QUE NÃO POSSUI EMPREGADOS

De acordo com o artigo 580, inciso III da CLT, a contribuição sindical será recolhida, de uma só vez, anualmente, e consistirá, para os empregadores, numa importância proporcional ao capital social da firma ou empresa, registrado nas respectivas Juntas Comerciais ou órgãos equivalentes, mediante a aplicação de alíquotas, conforme tabela progressiva.

Entretanto, a Nota Técnica 50 CGRT-SRT/2005, com o objetivo de esclarecer a obrigatoriedade do pagamento da contribuição sindical patronal, entendeu que, o artigo 580 da CLT, ao relacionar os contribuintes, é taxativo ao estabelecer a obrigatoriedade do recolhimento da contribuição sindical tão somente aos empregados (inciso I); agentes ou trabalhadores autônomos e profissionais liberais (inciso II); e empregadores (inciso III) e, dessa forma, estão excluídos da hipótese de incidência aqueles que não se enquadram nas classes acima elencadas, tais como os empresários que não mantêm empregados.

Ressaltamos que existem decisões do TST – Tribunal Superior do Trabalho favoráveis as empresas que foram excluídas do rol de contribuintes da contribuição sindical patronal, uma vez que para desenvolverem suas atividades não necessitavam da contratação de empregados, conforme transcrevemos a seguir:

– “RECURSO DE REVISTA – CONTRIBUIÇÃO SINDICAL PATRONAL – EMPRESA QUE NÃO POSSUI EMPREGADOS – INDEVIDA. Se a empresa não possui nenhum empregado em seu quadro, não está obrigada a recolher a contribuição sindical patronal. Com efeito, o art. 579 da CLT deve ser interpretado de forma sistemática e teleológica, considerando-se o teor dos comandos descritos nos arts. 580, I, II e III, e 2º da Consolidação. Nesse diapasão, e de acordo com a atual jurisprudência desta Corte, só são obrigadas a recolher o mencionado tributo as empresas empregadoras. Precedentes. Recurso de revista não conhecido.” (TST – 6ª Turma – Recurso de Revista 91400-80. 2009.5.24.0004 – Relator: Ministro Mauricio Godinho Delgado – DeJT de 15-10-2010);

– “RECURSO DE REVISTA – CONTRIBUIÇÃO SINDICAL – EMPRESA QUE NÃO POSSUI EMPREGADOS. A empresa reclamante não possui nenhum empregado em seu quadro, motivo pelo qual não se enquadra no disposto do art. 580, III, da CLT, porque o mencionado inciso se relaciona a empregadores, o que foge do caso em tela, já que o artigo 2º do mesmo diploma legal deixa evidente a exigência de que o empregador seja uma empresa que admita “trabalhadores como empregados”.

Precedentes desta Corte. Recurso de revista de que não se conhece.” (TST – 7ª Turma – Recurso Revista 324-15.2010.5.07. 0003 – Relator Ministro Pedro Paulo Manus – DeJT de 23-11-2012).

Cabe ressaltar que estas decisões proferidas pelo TST, apesar de serem o entendimento do Tribunal acerca da matéria, aplicam-se às empresas que ajuizaram o processo, devendo as demais empresas que queiram se isentar dessa contribuição com respaldo da Justiça do Trabalho, ingressar junto ao Poder Judiciário a fim de garantir a isenção.

9. EMPRESAS RURAIS

A contribuição sindical, devida pelos integrantes das categorias econômicas e profissionais das atividades rurais, é calculada, observando-se os seguintes critérios:

a) para os empregadores rurais organizados em empresas ou firmas, a Contribuição Sindical é proporcional ao capital social, de acordo com a Tabela Prática do item 2;

b) para os empregadores rurais não organizados em firma ou empresa, será entendido como capital o valor utilizado para o lançamento do Imposto Territorial Rural do imóvel explorado, sendo fixado o valor a recolher de acordo com a Tabela do item 2.

Desde janeiro/97, com base na Lei 8.847/94, que estabeleceu normas relativas ao cálculo e recolhimento do Imposto sobre a Propriedade Rural, a Secretaria da Receita Federal do Brasil deixou de arrecadar e administrar as receitas da contribuição sindical rural devida à CNA – Confederação Nacional da Agricultura e à Contag – Confederação Nacional dos Trabalhadores na Agricultura.

Assim, cabe à CNA e à Contag cobrar diretamente dos produtores rurais a contribuição sindical empresarial.

Cabe ressaltar que o Superior Tribunal de Justiça aprovou a Súmula 396/2009, determinando que a CNA tem legitimidade ativa para a cobrança da contribuição sindical rural.

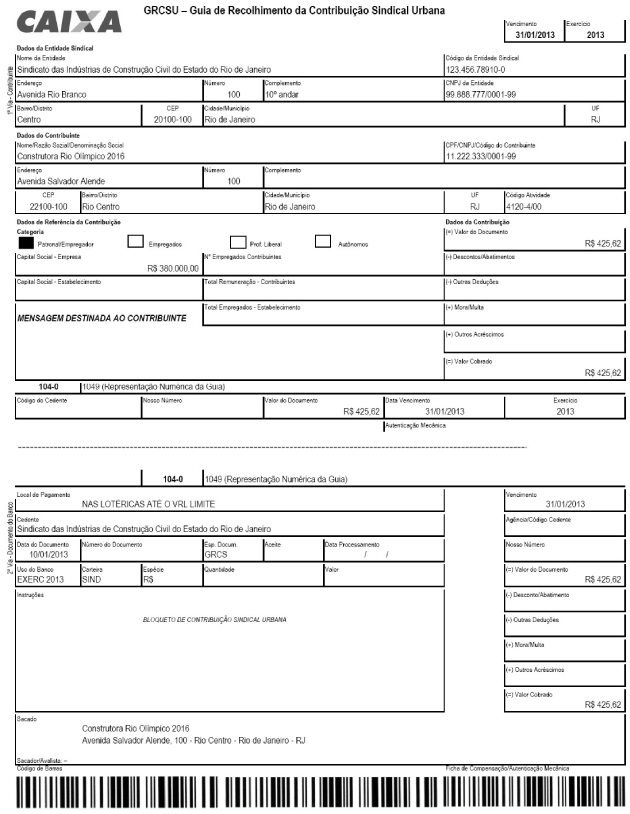

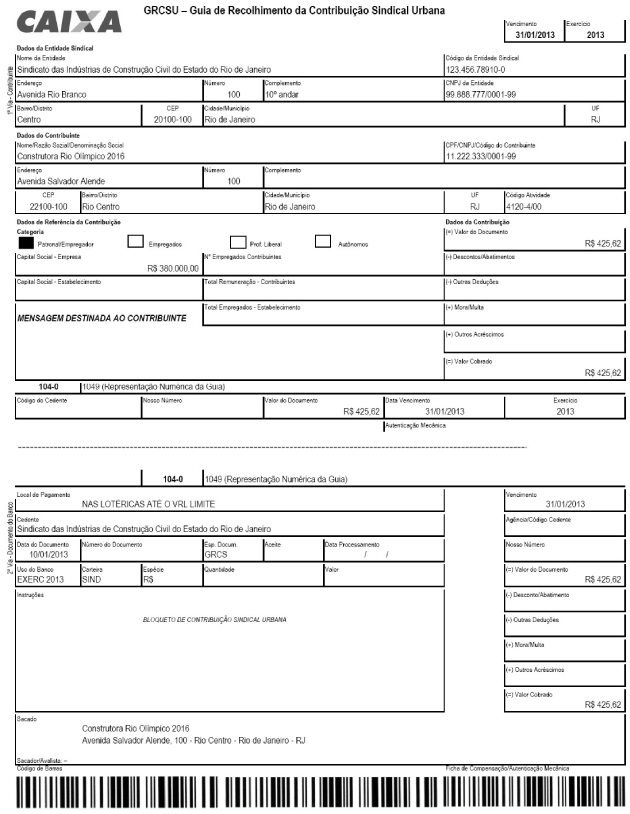

10. GUIA DE RECOLHIMENTO DE CONTRIBUIÇÃO SINDICAL

O recolhimento deve ser realizado através da GRCSU – Guia de Recolhimento de Contribuição Sindical Urbana que é o único documento hábil para a quitação dos valores devidos a título de contribuição sindical urbana, sendo composta de duas vias: uma destinada ao contribuinte, para comprovação da regularidade da arrecadação e outra à entidade arrecadadora.

A GRCSU está disponível para preenchimento no endereço eletrônico da Caixa (www.caixa.gov.br).

A Caixa também disponibiliza terminais em suas agências para o preenchimento da guia para os contribuintes que não tiverem acesso à internet.

10.1. BASE TERRITORIAL DISTINTA

As empresas que possuam estabelecimentos localizados em base territorial sindical distinta da matriz, o recolhimento da contribuição sindical urbana será realizado com a emissão da GRCSU para cada estabelecimento.

10.2. INEXISTÊNCIA DE ENTIDADE SINDICAL ESPECÍFICA

Inexistindo entidade sindical de 1º grau (Sindicato) e de grau superior (Federações ou Confederação), a contribuição sindical deve ser recolhida na GRCSU, observando-se que o campo relativo ao Nome da Entidade Sindical deve ser preenchido com a indicação “CEES – Conta Especial Emprego e Salário” e o campo relativo ao Grau da Entidade Sindical, preenchido com “CEES – (MTE)”.

10.3. DIVERGÊNCIA NOS DADOS

Os valores não repassados a entidades sindicais de grau superior em virtude de divergência nos dados indicados na GRCSU serão repassados integralmente pela Caixa à CEES.

No caso mencionado anteriormente, caberá ao contribuinte solicitar a restituição dos valores repassados à CEES, em conformidade com as normas editadas pelo MTE, para fins de novo recolhimento à entidade beneficiária.

10.3.1. Pedido de Restituição

Ocorrendo a hipótese citada no subitem 10.3, o contribuinte deve encaminhar petição ao SRTE de sua jurisdição, solicitando a restituição da contribuição sindical recolhida indevidamente, com a indicação do número da conta e do estabelecimento bancário onde mantém seus depósitos, para efeito de crédito do valor devido.

A petição será instruída com a juntada da via original da GRCSU do contribuinte.

O requerimento, depois de protocolizado, será analisado e instruído pelo órgão competente da SRTE, que emitirá pronunciamento conclusivo sobre o direito creditório do postulante.

10.4. ENTIDADES SINDICAIS

Será facultativo o preenchimento na GRCSU, pelas entidades sindicais, do campo destinado ao código sindical, sendo obrigatório o preenchimento do campo destinado ao CNPJ – Cadastro Nacional da Pessoa Jurídica, que servirá de base para a distribuição dos valores recolhidos da contribuição sindical.

10.5. PREENCHIMENTO DA GRCSU

A seguir, a título de ilustração, demonstramos o preenchimento da GRCSU, usando dados hipotéticos quanto ao sindicato e à empresa.

A GRCSU compõe-se de duas vias, tendo cada uma delas a seguinte destinação:

1ª via – Contribuinte;

2ª via – Documento do Banco.

O MTE, através da Nota Técnica 64 SRT/2009, firmou posicionamento no sentido de que as repartições públicas devem exigir prova de quitação da contribuição sindical dos empregadores, para a concessão de registros, licenças e alvarás de funcionamento, conforme preceitua o artigo 608 da CLT.

A mesma Nota Técnica prevê que não há previsão legal de sanção administrativa a ser aplicada pelo MTE ao órgão público que descumpra os preceitos de exigência de comprovação de quitação da contribuição sindical, e a possível sanção seria a nulidade dos atos praticados sem a observância do dispositivo consolidado. E essa nulidade não será arguida perante o MTE, que não possui competência para declará-la, e sim perante o Poder Judiciário, que possui a prerrogativa de controlar os atos administrativos no tocante à sua legalidade e obediência aos requisitos de validade.

Assim, entendemos que a concessão de registros, licenças e alvarás de funcionamento deve seguir o trâmite legal, segundo as suas respectivas legislações.

12. PRESCRIÇÃO

A contribuição sindical devida pelas empresas não recebeu, pela CLT, ou ato complementar, tratamento diferenciado relativo à decadência e prescrição, em relação ao CTN – Código Tributário Nacional, pelo que se conclui que àquela contribuição aplicam-se as normas dispostas no CTN.

O CTN estabelece que o direito de a Fazenda Pública constituir o crédito tributário extingue-se após 5 anos, contados do:

a) primeiro dia do exercício seguinte àquele em que o lançamento do crédito tributário poderia ser procedido; ou

b) da data em que se tornar definitiva a decisão que houver anulado, por vício formal, o lançamento anteriormente efetuado.

Desta forma, as GRCSU devem ser conservadas pelo prazo mínimo de 5 anos.

A multa administrativa por infração aos dispositivos que tratam da contribuição sindical varia de R$ 8,05 a 8.050,66.

As principais penalidades ligadas à contribuição sindical patronal são:

– deixar de recolher a contribuição sindical patronal, no mês de janeiro de cada ano;

– deixar de recolher a contribuição sindical patronal, quando estabelecer-se após janeiro, na ocasião em que requerer o registro nas repartições competentes.

13.1 ACRÉSCIMOS NO RECOLHIMENTO EM ATRASO

A contribuição sindical urbana recolhida, espontaneamente, fora do prazo de vencimento, fica sujeita aos seguintes acréscimos:

a) multa – 10% sobre o valor da contribuição, nos primeiros 30 dias, acrescida de 2% por mês subsequente de atraso;

b) juros – 1% ao mês, ou fração de mês;

c) correção monetária – calculada de acordo com os coeficientes aplicáveis aos débitos para com a Fazenda Nacional, quando for o caso.

Na determinação do percentual da multa de mora, pode ser utilizada a fórmula a seguir:

Multa = (2x + 10) – 2

Donde “x” = número de meses em atraso.

O artigo 600 da CLT, comando legal para a aplicação de acréscimos legais, nos recolhimentos em atraso da contribuição sindical, é omisso no que diz respeito à base de cálculo dos juros e da multa de mora.

Entendemos que a multa e os juros devam incidir sobre o valor do débito corrigido monetariamente. No entanto, como este assunto tem gerado controvérsia, sugerimos que, antes de se proceder ao recolhimento em atraso da contribuição, seja contatada a entidade sindical respectiva.

Cabe observar que os débitos para com a Fazenda Nacional, cujos fatos geradores tenham ocorrido a partir de 1995, não sofrem incidência de correção monetária.

Contribuição Sindical Rural

O TST – Tribunal Superior do Trabalho, por meio da Súmula 432, esclareceu que o recolhimento da contribuição sindical rural fora do prazo não acarreta a aplicação da multa progressiva prevista no artigo 600 da CLT, nos mesmos moldes da contribuição sindical urbana, em virtude da sua revogação tácita pela Lei 8.022/90.

Sendo assim, a contribuição sindical rural quando recolhida, espontaneamente, fora do prazo de vencimento, fica sujeita aos seguintes acréscimos, conforme previsto no artigo 2º da Lei 8.022/90:

a) multa – 20% sobre o valor da contribuição, reduzida a 10% se o pagamento for efetuado até o último dia útil do mês subsequente àquele em que deveria ter sido pago;

b) juros – 1% ao mês, contado do mês seguinte ao do vencimento.

13.1.1. Exemplo

Suponhamos que um empregador rural organizado em empresa não recolha, no mês de janeiro/2013, a contribuição sindical proporcional ao capital social, no valor de R$ 320,62. Qual valor deve ser recolhido, se o pagamento da guia for efetuado no dia 31-5-2013?

Número de meses em atraso = 4 (de fevereiro até maio/2013)

Multa = 20%, pois a partir do 2º mês de atraso a multa é limitada a 20%;

Juros = 4%, considerando os 4 meses de atraso.

Assim, o empregador rural recolherá o seguinte valor:

| I – Valor original do débito | R$ 320,62 |

| II – Multa (20% do item I) | R$ 64,12 |

| III – Juros (4% do item I) | R$ 12,82 |

| Total a recolher | R$ 397,56 |

FUNDAMENTAÇÃO LEGAL: Constituição Federal, de 5-10-88 – artigos 8º e 149 (Portal COAD); Lei Complementar 123, de 14-12-2006 (Portal COAD); Ação Direta de Inconstitucionalidade 4.033 STF, 15-9-2010 (Fascículo 08/2011); Lei 5.172, de 25-10-66 – CTN – Código Tributário Nacional (Portal COAD); Lei 7.855, de 24-10-89 (Portal COAD); Lei 8.022, de 12-4-90 – artigo 2º (Portal COAD); Lei 8.178, de 1-3-91 (Portal COAD); Lei 8.383, de 30-12-91 (Portal COAD); Lei 8.847, de 28-1-94 (Portal COAD); Lei 10.522, de 19-7-2002 (Portal COAD); Decreto-Lei 1.166, de 15-4-71 – artigo 4º (Portal COAD); Decreto-Lei 5.452, de 1-5-43 – CLT – Consolidação das Leis do Trabalho – artigos 578 ao 581, 583, 586, 587, 590, 598 e 600 (Portal COAD); Portaria 290 MTb, de 11-4-97 (Informativo 16/97); Portaria 488 MTE, de 23-11-2005 (Informativo 47/2005); Portaria 1.012 MTE, de 4-8-2003 (Informativo 32/2003); Portaria 3.109 MTb, de 8-3-79 (DO-U de 14-3-79); Portaria 3.397 MTb, de 17-10-78 (DO-U de 27-10-78); Resolução 94 CGSN, de 29-11-2011 – artigo 94, § 2º (Fascículo e Portal COAD); Nota Técnica 2 CGRT-SRT, de 30-1-2008 (Fascículo 07/2008); Nota Técnica 50 CGRT-SRT, de 16-6-2005 (Informativo 03/2006); Nota Técnica 64 SRT, de 16-6-2009 (Fascículo 30/2009); Resolução 177 TST, de 6-2-2012 – Súmula 432 (Fascículo 07/2012); Solução de Consulta 5 SRRF 1ª RF, de 25-5-2009 (Fascículo 36/2009); Solução de Consulta 382 SRRF 9ª RF, de 29-10-2007 (Fascículo 05/2008); Súmula 396 STJ, de 23-9-2009 (Fascículo 41/2009)